HoonSmart.com>> บลจ.พรินซิเพิล ชี้แรงซื้อกลับเข้าซื้อหุ้นต้นเม.ย.หนุนหุ้นรีบาวด์ทั่วโลก รับธนาคารกลางอัดฉีดเงินลดผลกระทบ COVID-19 มองมาตรการรัฐ 1.9 ล้านล้านบาท หนุนเศรษฐกิจไทยฟื้นตัวเร็ว ตลาดหุ้นไทยผ่านจุดต่ำสุดแล้ว แนะ “อย่าไล่ซื้อ” รอจังหวะตลาดปรับฐาน เพิ่มน้ำหนักกระจายลงทุนหุ้นไทย-หุ้นต่างประเทศ-รีท รอ SET ย่อแถว 1,100 จุด ทยอยสะสม ชู “หุ้นปันผล” แกร่ง ด้านต่างชาติขายหุ้น-ตราสารหนี้หนีบาทอ่อน

นายวิน พรหมแพทย์ ประธานเจ้าหน้าที่บริหารการลงทุน บริษัทหลักทรัพย์จัดการกองทุน (บลจ.) พรินซิเพิล กล่าวว่า แนวโน้มตลาดหุ้นไทยในระยะสั้นยังมีความผันผวนและมีโอกาสปรับฐานลง จึงไม่แนะนำให้ไล่ซื้อหุ้น หากนักลงทุนเน้นปัจจัยพื้นฐานและลงทุนระยะยาวได้ ควรรอจังหวะเข้าซื้อบริเวณ 1,100 จุดหรือต่ำกว่านั้น เนื่องจากตลาดปรับตัวขึ้นมาจากจุดต่ำสุดเมื่อวันที่ 13 มี.ค.ที่ผ่านมาจากระดับ 969 จุด จนถึงปัจจุบันเพิ่มขึ้นมากกว่า 20%

“ภาพรวมตลาดหุ้นทั่วโลกและตลาดหุ้นไทยรีบาวด์จากแรงซื้อกลับเข้ามาในช่วงต้นเดือนเม.ย.ที่ผ่านมา หลังธนาคารกลางหลายประเทศทั่วโลกอัดฉีดเงินลดผลกระทบจาก COVID-19 ซึ่งสร้างความเชื่อมั่นให้แก่นักลงทุน จากช่วงเดือนมี.ค. ตลาดหุ้นทั่วโลกดิ่งลงหนัก รวมทั้งนักลงทุนยังเทขายตราสารหนี้ อสังหาริมทรัพย์ (REIT) และทองเพื่อถือเงินสด เพราะกังวล COVID-19 จะนำไปสู่วิกฤตเศรษฐกิจ จึงเห็นแรงขายจากเครื่องมือทางการเงินออกมามากผ่าน Futures, ETF, Short Sell, Algorithmic Trading, AI “นายวิน กล่าว

อย่างไรก็ตามการปรับตัวลงของตลาดหุ้นไทยตามทิศทางหุ้นทั่วโลก ทำให้ราคาเริ่มน่าสนใจลงทุนมากขึ้น บริษัทจดทะเบียนประกาศซื้อหุ้นและการเข้าซื้อหุ้นของเจ้าของกิจการ แต่จากแนวโน้มตลาดยังมีความผันผวน จึงแนะนำให้นักลงทุนทยอยซื้อ เพราะไม่รู้จุดต่ำสุด จึงต้องแบ่งเงินเข้าลงทุน หากดัชนีปรับตัวลงก็ทยอยซื้อเพิ่ม

“แม้ดัชนีอาจปรับฐาน แต่มองความเสี่ยงในการลดลงไม่มากนักและเชื่อว่าดัชนีผ่านจุดต่ำสุดมาแล้ว ยกเว้นกรณีสถานการณ์ COVID-19 แย่กว่านี้ หุ้นสหรัฐฯ ปรับตัวลงแรง หุ้นไทยลง ท่องเที่ยวไม่ฟื้นก็มีโอกาสที่ดัชนีจะลงไปต่ำกว่า 900 จุด แต่โอกาสเกิดมีน้อย ทุกอย่างต้องแย่มากๆ ซึ่งคาดว่ากรณีเลวร้ายสุดประเมิน SET Index อยู่บริเวณ 825 – 950 จุด หรือ P/E ประมาณ 10 เท่า”นายวิน กล่าว

สำหรับมาตรการของรัฐวงเงินรวม 1.9 ล้านล้านบาท จะส่งผลบวกให้เศรษฐกิจไทยฟื้นตัวได้เร็วขึ้น โดยครอบคลุม 3 กลุ่มหลัก ได้แก่ ผู้ประกอบอาชีพอิสระและแรงงานนอกระบบ ธุรกิจ SMEs และธุรกิจขนาดกลางถึงใหญ่

ขณะที่สถานการณ์ COVID-19 ตัวเลขผู้ติดเชื้อใหม่ในไทยมีแนวโน้มลดลงต่อเนื่อง ส่วนตัวเลขผู้ติดเชื้อใหม่ในอิตาลีและสเปนเริ่มลดลงเช่นกัน แสดงให้เห็นว่า มาตรการเข้มแข็งของภาครัฐและความร่วมมือของประชาชน คือ ปัจจัยสำคัญที่ช่วยชะลอการแพร่กระจายของเชื้อ อย่างไรก็ดี สถานการณ์ในสหรัฐฯ ยังไม่น่าไว้วางใจ แต่ก็เชื่อว่าน่าจะคลี่คลายได้ในต้นเดือน พ.ค. เมื่อเข้าสู่ฤดูร้อน จากรายงานวิจัยว่าอุณหภูมิและความชื้น เป็นหนึ่งในปัจจัยการอยู่รอดของไวรัส

นายวิน กล่าวว่า กลุ่มหุ้นที่น่าสนใจและได้รับกระทบน้อยจากCOVID-19 ได้แก่ กลุ่มสื่อสาร ค้าปลีก รวมถึงกลุ่มหุ้นปันผล ซึ่งเห็นได้จากกองทุนแนะนำของบริษัท ได้แก่ กองทุนเปิดซีไอเอ็มบี-พรินซิเพิล ไทย ไดนามิก อินคัม อิควิตี้ เน้นลงทุนหุ้นปันผลซึ่งกระจายหลายกลุ่มอุตสาหกรรม ซึ่งในพอร์ตให้ผลตอบแทนจากเงินปันผลประมาณ 4.3% สูงกว่าผลตอบแทนเงินปันผลของตลาดอยู่ที่ประมาณ 3% อีกทั้งปีนี้ตลาดลงไปมาก แต่หุ้นปันผลสามารถประคองตัวได้ดีกว่า โดยหุ้นที่น่าสนใจอยู่ในกลุ่มอินฟราสตรัคเจอร์ ได้แก่ น้ำประปา โรงไฟฟ้า ส่วนกลุ่มพลังงาน หากราคาน้ำมันลง WTI ปรับตัวลงต่ำแถว 20 เหรียญสหรัฐฯต่อบาร์เรล น่าสนใจเข้าเก็งกำไร เพราะราคาน้ำมันคงไม่ลงไปมากกว่านี้

สำหรับสถานการณ์ของตลาดตราสารหนี้ ปัจจุบันเริ่มเข้าสู่ภาวะปกติหลังจากมาตรการของธนาคารแห่งประเทศไทยและหน่วยงานภาครัฐ ในการส่งเสริมสภาพคล่องตลาดตราสารหนี้ ได้ผลดีในระดับหนึ่ง ทำให้ตลาดตราสารหนี้มีการซื้อขายคล่องตัวขึ้น โดยยอดการซื้อสุทธิของบริษัทจัดการกองทุนในช่วง 1 – 8 เม.ย.ที่ผ่านมา มีมากกว่า 100,000 ล้านบาท ซึ่งส่งผลให้ตลาดตราสารหนี้เริ่มเข้าสู่ภาวะปกติ

“บลจ.พรินซิเพิลมองเห็นโอกาสการลงทุนในตราสารภาครัฐและเอกชน ซึ่งการลงทุนในตราสารหนี้ภาครัฐระยะสั้น ได้แก่ ตั๋วเงินคลัง พันธบัตรรัฐบาล และพันธบัตร ธปท. อายุคงเหลือ 3 เดือน – 1 ปี ให้อัตราผลตอบแทนประมาณ 0.75 – 1.00% สูงกว่าดอกเบี้ยเงินฝากออมทรัพย์ ขณะที่การลงทุนในตราสารหนี้เอกชนระยะสั้น อายุตั้งแต่ 3 เดือน ถึง 2 ปี และเป็นตราสารคุณภาพดีระดับ Investment Grade ให้อัตราผลตอบแทน ประมาณ 1.80 – 2.50% สูงกว่าดอกเบี้ยเงินฝากออมทรัพย์และเงินฝากประจำ”นายวิน กล่าว

นายวิน กล่าวอีกว่า การลงทุนในอสังหาริมทรัพย์ (REITs) และโครงสร้างพื้นฐาน (Infrastructure) เป็นอีกสินทรัพย์ที่น่าสนใจลงทุนมากขึ้น หลังจาก REITs ปรับลงทั่วโลก ทำให้อัตราผลตอบแทนเงินปันผลคาดหวังปรับเพิ่มจาก 4-5% เป็น 6-9% ในปัจจุบัน ซึ่งกองทุนเปิดซีไอเอ็มบี-พรินซิเพิล พร็อพเพอร์ตี้ อินคัม (PRINCIPAL IPROP) ปัจจุบันให้น้ำหนักลงทุนในสิงคโปร์ มากกว่าไทย และเน้นลงทุนในกลุ่มที่ได้รับผลกระทบน้อยจาก COVID-19 ได้แก่ โลจิสติกส์, ดาต้าเซ็นเตอร์, สำนักงานออฟฟิศให้เช้าพื้นที่ และโครงสร้างพื้นฐาน

“ภาพรวมในตอนนี้สำหรับนักลงทุนที่ต้องการจัดพอร์ตลงทุน แนะนำรอตลาดปรับฐาน ให้เพิ่มลงทุนหุ้นไทย หุ้นทั่วโลกและ REIT ส่วนทองคำแนะนำขายบางส่วน เนื่องจากราคาทำนิวไฮ หากนักลงทุนที่ไม่มีการลงทุนไม่แนะนำให้ซื้อ”นายวิน กล่าว

สำหรับนักลงทุนต่างชาติยังขายหุ้นไทยต่อเนื่อง มองว่า สาเหตุเกิดจากเงินบาทอ่อนค่าต่อเนื่องจากต้นปี ทำให้ขาดทุนจากค่าเงิน ซึ่งนักลงทุนต่างชาติไม่ได้ขายเฉพาะหุ้นเท่านั้น ยังขายตราสารหนี้ออกด้วย ซึ่งเงินบาทอ่อนค่าจากรายได้การท่องเที่ยวที่ถูกผลกระทบจาก COVID-19 หากเงินบาทนิ่งมองว่านักลงทุนต่างชาติจะหันมามองหุ้นไทย

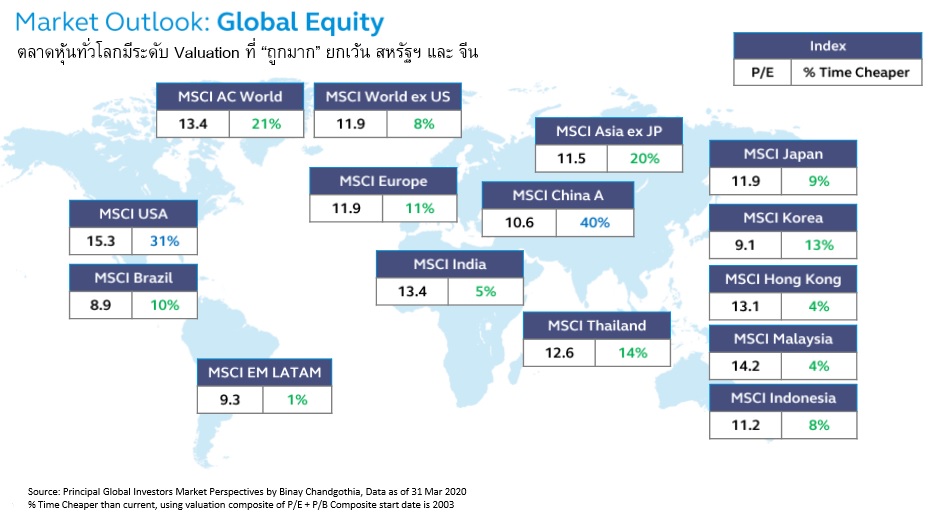

“นักลงทุนต่างชาติขายหุ้นไทยสูงสุดเมื่อเทียบตลาดหุ้นอาเซียน ทำให้พี/อีตลาดหุ้นไทยลงมาอยู่ประมาณ 12 เท่า ต่ำในรอบ 6-7 ปีและลงมาต่ำกว่าตลาดเพื่อนบ้าน แต่ยังไม่น่าสนใจมากๆ เมื่อเทียบตลาดเพื่อนบ้าน”นายวิน กล่าว

ทั้งนี้ ข้อมูลตลาดหลักทรัพย์นักลงทุนต่างชาติขายหุ้นไทย (SET+mai) สุทธิ 114,992 ล้านบาท เฉพาะเดือนมี.ค.2563 ขายสุทธิ 78,363 ล้านบาท