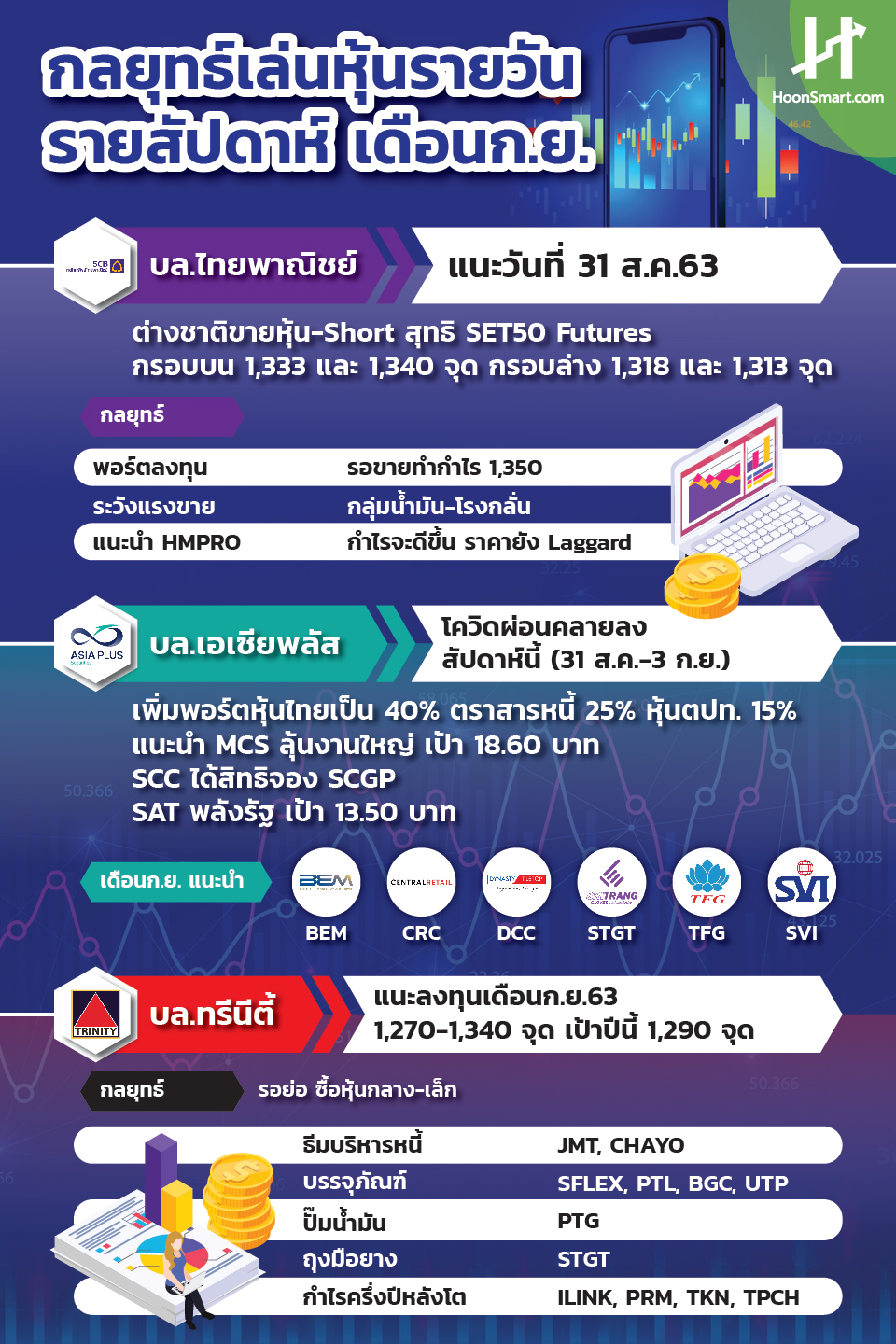

HoonSmart.com>> ต่างชาติขายหนัก 6,407 ล้านบาท หุ้นร่วง 12.65 จุด ตามเอเชีย นักลงทุนชิงขายก่อนปรับพอร์ตตาม MSCI กลยุทธ์เดือนก.ย. มองต่าง บล.ทรีนีตี้คาดลงไปต่ำกว่า 1,300 จุด เพิ่มเงินสดรอช้อนหุ้นขนาดกลางและเล็ก ผลกระทบหั่นกำไรต่อหุ้นบจ.ใหญ่ สิ้นปีนี้ให้เป้าแค่ 1,290 จุด แนะ 5 ธีมลงทุน ส่วนบล.เอเซียพลัสเพิ่มพอร์ตหุ้นไทยอีก 10% เป็น 40% เชียร์ BEM,CRC,DCC,STGT,TFG,SVI บล.ไทยพาณิชย์เตือนระวังแรงขายน้ำมัน-โรงกลั่น

วันที่ 31 ส.ค.63 ดัชนีหุ้นทรุดลงในช่วงบ่าย ปิดตลาดที่ 1,310.66 จุด ร่วง 12.65 จุดหรือ -0.96% ด้วยมูลค่าการซื้อขายปานกลาง 54,005 ล้านบาท เป็นการปรับตัวลงตามตลาดภูมิภาค และ MSCI มีการปรับพอร์ต ไทยถูกลดน้ำหนักลงเพียง 0.01% เหลือ 2% จึงมีแรงขายหุ้นขนาดใหญ่บางตัวที่ถูกคัดออก และมีการขายหุ้นที่กำไรออกมาต่ำกว่าที่คาด เช่น BAM ปิดที่ 23.30 บาท ติดลบ -1.20 บาทหรือ -4.90%

ส่วนตลาดตราสารหนี้ อัตราผลตอบแทนพันธบัตรอายุ 5 ปี ปิดที่ 0.92% ลดลงจากเมื่อวาน -0.02% โดยต่างชาติขายสุทธิ 641 ล้านบาท ขณะที่กลุ่มบริษัทจดทะเบียนในประเทศซื้อสุทธิ 5,634 ล้านบาท บริษัทหลักทรัพย์จัดการกองทุน (บลจ.) ซื้อสุทธิ 2,502 ล้านบาท

สำหรับแนวโน้มการลงทุนในเดือนก.ย. นายณัฐชาต เมฆมาสิน ผู้ช่วยกรรมการผู้จัดการ ฝ่ายวิเคราะห์หลักทรัพย์ บริษัทหลักทรัพย์ ทรีนีตี้ กล่าวว่า ดัชนีมีโอกาสที่จะปรับตัวลง หลังนักวิเคราะห์ปรับลดประมาณการกำไรต่อหุ้น (EPS) ของตลาดลงต่อเนื่อง ตอนนี้ประมาณการปีหน้าอยู่เพียง 76.70 บาทต่อหุ้น หากอิงกับ PE Model ของทรีนีตี้ มีกรอบบนของ Forward PE อยู่ที่ 16.8 เท่า ระดับดัชนีที่เหมาะสมในกรณีดีสุดจะอยู่แค่ 1,290 จุดเท่านั้น ซึ่งหากเทียบเคียงกับดัชนีปัจจุบันจะเห็นว่ามีความเสี่ยงปรับตัวลงอยู่

“ตอนนี้หุ้นไทยไม่ได้อยู่ในสายตานักลงทุนต่างประเทศเลย เพราะหุ้นขนาดใหญ่ใน SET50 ถูกปรับลดประมาณการ EPS ลงมาต่อเนื่อง แถมปีหน้าจะโตเพียง 20% แต่ในทางกลับกัน หุ้นขนาดกลางและขนาดเล็กในดัชนี sSET กลับได้รับการปรับประมาณการเพิ่ม จนทำให้ Forward PE ปัจจุบันของหุ้นกลุ่มนี้อยู่ต่ำกว่าค่าเฉลี่ยและถูกว่า Forward PE ของหุ้นขนาดใหญ่อีกด้วย”

ตอนนี้ไม่ใช่จังหวะการลงทุนที่ปลอดภัยมากนัก เพราะ Earning Yield Gap ของ SET ทำจุดต่ำสุดครั้งใหม่อย่างต่อเนื่อง ไม่ว่าจะเทียบเคียงกับอัตราผลตอบแทนพันธบัตรไทยหรือสหรัฐฯ อาจเห็นการโยกย้ายเม็ดเงินออกจากตลาดหุ้นไทยเข้าสู่ตลาดตราสารหนี้ทั้งไทยและเทศมากขึ้น แนะนำนักลงทุนรอจังหวะที่ดัชนีย่อตัวลงมาที่บริเวณแนวรับในการเข้าสะสมหุ้นขนาดกลาง-เล็กที่มีธีมการลงทุนน่าสนใจ

นายณัฐชาตกล่าวว่า การลงทุนมี 5 ธีมที่น่าสนใจ คือ 1. กลุ่มบริหารหนี้ที่ได้ประโยชน์จากหนี้เสียที่มีแนวโน้มสูงขึ้น แนะนำ JMT และ CHAYO 2. กลุ่มบรรจุภัณฑ์ที่ได้ประโยชน์จากต้นทุนวัตถุดิบถูกลง และอิงกับสินค้าอุปโภคบริโภค ซึ่งได้รับผลกระทบน้อย หากเศรษฐกิจและกำลังซื้อยังไม่ฟื้นตัว แนะนำ SFLEX, PTL, BGC, UTP 3. กลุ่มปั๊มน้ำมัน แนะนำ PTG 4. กลุ่มถุงมือยาง ที่มียอดการส่งออกแข็งแกร่งอย่างต่อเนื่อง แนะนำ STGT และ 5. หุ้นอื่นๆที่มี Earnings momentum เชิงบวกในช่วงครึ่งปีหลัง อาทิ ILINK, PRM, TKN, TPCH เป็นต้น

นายณัฐชาต กล่าวว่า ในเดือนก.ย.นอกจากต้องติดตามตัวเลขเศรษฐกิจต่างประเทศ สถานการณ์ โควิด และการเมืองแล้ว ต้องติดตามความเป็นไปได้ในการต่ออายุมาตการควบคุมการชอร์ตเซลของตลาดหลักทรัพย์ หากถูกยืดออกไปจากที่จะครบกำหนดอายุในวันที่ 30 ก.ย. นี้ ก็อาจทำให้การปรับฐานแรงๆของดัชนีนั้นยังเป็นเรื่องที่ยากอยู่เช่นเดิม

การลงทุนในภาวะที่เศรษฐกิจโตต่ำ หรือบางประเทศถึงขั้นติดลบส่งผลให้นักลงทุนแสวงการลงทุนในหุ้นเติบโต โดยนักลงทุนยอมที่จะจ่ายค่าพรีเมี่ยม ซึ่งในกรณีของไทยมักเป็นหุ้นขนาดกลางและขนาดเล็ก จึงเป็นธีมการลงทุนหลักในตลาดโลก ที่ให้ผลตอบแทนมากกว่าหุ้นมูลค่าถูกในช่วงนี้ ทรีนีตี้คาดว่าแนวโน้มดังกล่าวจะยังคงเกิดขึ้นต่อไป ตราบใดที่เศรษฐกิจยังไม่เข้าสู่ช่วงของการฟื้นตัวอย่างแท้จริง

บล.เอเซียพลัส มองความกังวลโควิด-19 มีแนวโน้มผ่อนคลายลงเรื่อยๆ บวกกับความขัดแย้งระหว่างสหรัฐกับจีนมีความคืบหน้าเป็นไปทิศทางบวกมากขึ้น มีโอกาสเห็นเงินทุนไหลเข้าสู่สินทรัพย์เสี่ยงมากขึ้น ฝ่ายวิจัยจึงลดน้ำหนักสินทรัพย์ปลอดภัยอย่างตราสารลงทุนอื่นๆ (FCN และ ELN) ลง 10% เหลือ5% และเพิ่มน้ำหนักหุ้นไทยอีก 10% จนมีสัดส่วน 40% คาดกำไรต่อหุ้นปีนี้ที่ 56.65 บาท ปีหน้าเพิ่มขึ้น 28% เป็น 72.51 บาทต่อหุ้น ดัชนีเป้าหมายปี 64 อยู่ที่ 1,450 จุด หากคงดอกเบี้ยนโยบายที่ 0.50% P/E 20 เท่า ส่วนกรณีลดดอกเบี้ยลง 0.25% P/E 21.05 เท่า ดัชนีอยู่ที่ 1,526 จุด

“คาดตลาดปรับฐานช่วงสั้น เงินดอลลาร์อ่อนค่า แรงกดดันต่อหุ้น ในเดือนก.ย. แนะนำหุ้น BEM,CRC,DCC,STGT,TFG,SVI”บล.เอเซียพลัสระบุ

ด้านบล.ไทยพาณิชย์เตือนระวังแรงขายกลุ่มน้ำมัน-โรงกลั่นหลังจากพายุไม่ได้สร้างผลกระทบมากอย่างที่กังวล

นายดอน นาครทรรพ ผู้อำนวยการอาวุโสฝ่ายเศรษฐกิจมหภาค ธนาคารแห่งประเทศไทย (ธปท.) กล่าวว่า การขยายตัวของเศรษฐกิจปี 64 มีความเสี่ยงสำคัญสูงกว่าปีนี้ โดยเฉพาะหากนักท่องเที่ยวต่างชาติกลับเข้ามาไม่ได้ เนื่องจาก ธปท.คาดการณ์จะมีนักท่องเที่ยวต่างชาติ 16 ล้านคน ขณะที่กระทรวงการท่องเที่ยวและกีฬาคาดไว้ที่ 12 ล้านคน ซึ่งถือว่าต่ำมากแล้ว

“ปีหน้าจะเห็นเศรษฐกิจต่างประเทศฟื้น แต่ไทยอาจจะยังไม่ฟื้น จึงฝากรัฐบาลและประชาชนต้องเรียนรู้ที่จะอยู่กับตัวเลขการระบาดของโควิด-19 รายวันที่ไม่ใช่ตัวเลข 0 ราย เพราะหลายประเทศยังมีจำนวนผู้ติดเชื้อเพิ่มขึ้นมากแต่ละวัน นอกจากนี้การเปิดรับนักท่องเที่ยวต่างชาติให้เข้ามาท่องเที่ยวในประเทศไทยอีกครั้ง จะเป็นปัจจัยสำคัญที่ทำให้เศรษฐกิจไทยฟื้นตัวได้ในช่วงที่เหลือของปีนี้และปีหน้า แต่ต้องทำอย่างระมัดระวัง หากเกิดการระบาดของโควิด-19 รอบ 2 อาจทำให้ประเทศกลับมาลำบากอีกครั้ง”นายดินกล่าว

ส่วนทิศทางเศรษฐกิจปีนี้มีความเป็นไปได้ 2 ทาง หลังจากเดือนมิ.ย.-ก.ค.ฟื้นตัวดีขึ้นกว่าที่ประเมินไว้ แต่มองไปข้างหน้ายังมีความไม่แน่นอนสูง โดยเฉพาะนักท่องเที่ยวต่างชาติ รวมทั้งความเสี่ยงจากการระบาดของโควิดรอบ 2 ซึ่ง ธปท. ได้นำมารวมในคาดการณ์ตัวเลขเศรษฐกิจปี 63 ในรอบเดือนต.ค.ด้วย

กรณีที่บริษัทศูนย์วิจัยกสิกรไทย คาดการณ์ว่าเศรษฐกิจปีนี้จะหดตัว -10% นั้น ธปท. ได้นำมาพิจารณาจากข้อมูลพบว่าเศรษฐกิจครึ่งปีแรกติดลบ 7% หากเศรษฐกิจทั้งปีจะติดลบ 10% ครึ่งปีหลังจะต้องติดลบถึง 13% หดตัวมากกว่าไตรมาส 2 จึงเหลือปัจจัยเดียวที่จะทำให้เศรษฐกิจไทยลงลึกถึงจุดนั้นได้ คือ การระบาดของโควิด-19 รอบ 2 จนทำให้มีการปิดเมือง ล็อกดาวน์ นอกจากปัจจัยดังกล่าวแล้วในขณะนี้ยังมองไม่เห็นว่าเศรษฐกิจจะลงลึกได้ขนาดนั้น