HoonSmart.com>>นักลงทุนที่ต้องการจะซื้อหุ้นอสังหาริมทรัพย์ในช่วงนี้ เพราะอาจจะเห็นว่าราคาลงมามาก หรือต้องการได้รับผลตอบแทนเงินปันผลระหว่างกาล ขอแนะนำว่า “ต้องคิดให้รอบด้าน” ว่าจะนำเงินที่มีอยู่ไม่มากนัก ไปวางไว้ในหุ้นกลุ่มใด หรือสินทรัพย์ประเภทใดดี ในภาวะตลาดหุ้นผันผวนและโลกมีความเสี่ยงสูงขึ้น

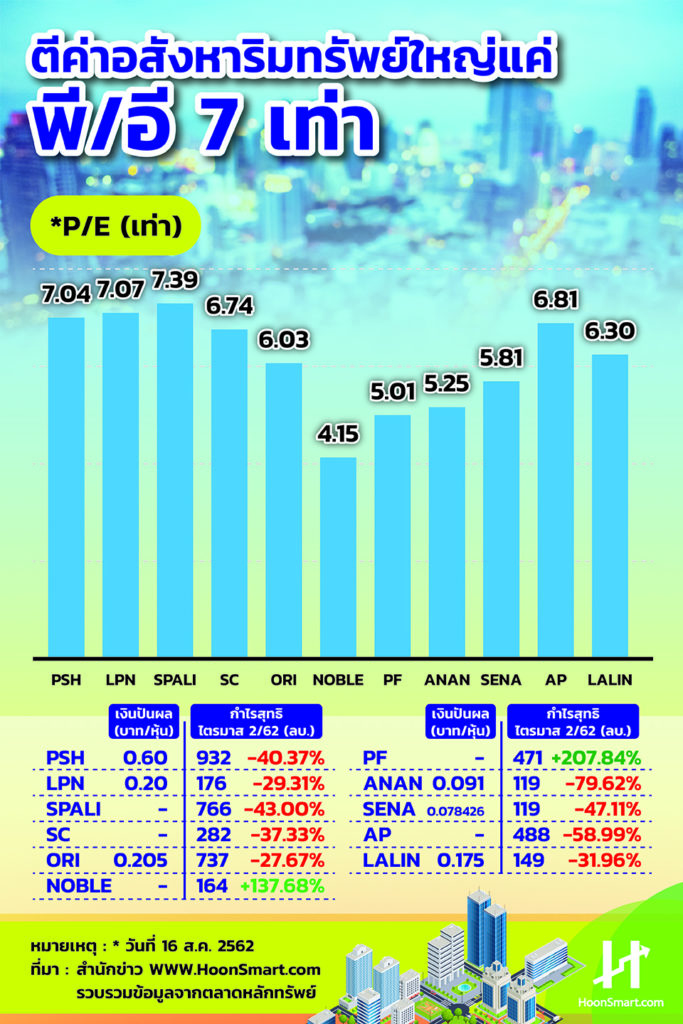

แนวโน้มกำไรของธุรกิจอสังหาริมทรัพย์ยังมีความเสี่ยงสูง แม้ว่าผู้บริหารของบริษัทหลายแห่ง ต่างออกมา “ปลุกความเชื่อมั่น” คาดผลงานในครึ่งปีหลังมีโอกาสดีกว่าในช่วง 6 เดือนแรก แต่อะไรก็มีความไม่แน่นอน ที่สำคัญ ตลาดให้มูลค่าหุ้นอสังหาฯต่ำมาก ซื้อขายที่สัดส่วนราคาต่อกำไรต่อหุ้น( P/E) เพียง 7 เท่าเท่านั้น บางแห่งแย่กว่านั้น เหลือแค่ 4-5 เท่า มีเพียงส่วนน้อยที่ได้สูงกว่านี้ แต่ไม่เกิน 10 เท่า ยังห่างไกลกับ P/E เฉลี่ยของตลาดหลักทรัพย์แห่งประเทศไทยที่มากกว่า 18 เท่า

หลายบริษัทราคายังซื้อขายใกล้เคียงกับมูลค่าหุ้นทางบัญชี คือ P/BV 1 เท่า

นักลงทุนต้องเข้าใจธรรมชาติของอสังหาฯยังเป็นธุรกิจ“ซื้อมาขายไป” คือ ต้องหาเงินมาซื้อที่ดินแล้วลงทุนพัฒนา เมื่อโครงการเสร็จ ก็เปิดขายบ้าน หรือคอนโดมิเนียม ขายได้ทั้งหมด ปิดโครงการได้ ต้องเริ่มนับ 1 โครงการใหม่เป็นอย่างนี้มาโดยตลอด เปรียบเสมือนหนูถีบจักร ในภาวะเศรษฐกิจดี การสร้างบ้านเสร็จก่อนขาย คงไม่มีปัญหาอะไร หาเงินคล่อง ขายง่าย บางโครงการชูจุดขาย “หมดเกลี้ยง” ตั้งแต่ยังไม่เปิดจอง แต่สถานการณ์ตอนนี้ เปลี่ยนไป มียอดจองซื้อเข้ามา 50-60% ได้ก็ถือว่าเก่ง ที่เหลือต้องหาทางระบาย เพื่อสะสมเงินสดกลับมาลงทุนรอบใหม่

เบอร์ 1 ของประเทศไทย ยังเหนื่อย!

บริษัท พฤกษา โฮลดิ้ง (PSH) มีมูลค่าหลักทรัพย์ตามราคาตลาด หรือมาร์เก็ตแคปสูงกว่า 43,000 ล้านบาท มีกำไรมากกว่า 6,000 ล้านบาทในปีที่ผ่านมา 6 เดือนแรกปีนี้ ทำได้ 2,618 ล้านบาท หุ้นเทรดที่ P/E เพียง 7.04 เท่า และ P/BV 1.05 เท่า ข้อมูล ณ วันที่ 16 ส.ค.2562

เมื่อเร็วๆนี้ ผู้บริหารพฤกษาฯออกมายอมรับว่า “พลาดเป้า” ประกาศลดเป้าหมายยอดขาย รายได้และการเปิดโครงการใหม่ ซึ่งย่อมส่งผลกระทบต่อกำไรอย่างหลีกเลี่ยงไม่ได้

บริษัท พฤกษาฯ เป็นอสังหาฯยุคดิจิทัล ประสบความสำเร็จในการใช้เครื่องมือในการเจาะกลุ่มลูกค้า และเสนอผลิตภัณฑ์ให้ตรงตามความต้องการมากที่สุด รอบนี้ยังฝ่าวงจรขาลงของธุรกิจลำบาก

คงไม่ต้องพูดถึงผู้ประกอบการรายกลางและรายเล็ก ว่าจะไหวไหม

PSH ทราบเป็นอย่างดี เรื่องการใหญ่ในธุรกิจอสังหาฯ คงไม่สามารถช่วยให้อยู่รอดปลอดภัยในยามเศรษฐกิจตกต่ำ พยายามดิ้นหารายได้ใหม่ หนึ่งในนั้นคือ การลงทุนในธุรกิจโรงพยาบาล จัดตั้งโรงพยาบาลวิมุตติ โฮลดิ้ง และ โรงพยาบาลวิมุตติ อินเตอร์เนชั่นแนล เชื่อมโยงกับโครงการอสังหาริมทรัพย์ในการดูแลลูกบ้านและบุคคลภายนอก รองรับสังคมสูงวัย ซึ่งเป็นธุรกิจแนวใหม่ เป็นเทรนด์ที่โรงพยาบาลชื่อดังของไทยก็เปิดให้บริการ อาทิ กรุงเทพดุสิตเวชการ(BDMS )และบริษัทโรงพยาบาลธนบุรี ต้องยอมรับว่าธุรกิจใหม่ ต้องใช้เวลาในการสร้างการรับรู้และเห็นประโยชน์ของคนไทย จึงต้องใช้เวลาพอสมควรกว่าจะสร้างรายได้และกำไรให้กับกลุ่มพฤกษาฯ

เวลานี้บริษัทอสังหาฯ ที่มีกำไรเติบโตดี ไม่ได้พึ่งพารายได้จากการขายบ้านหรือคอนโดฯ เพียงอย่างเดียว ต้องมีรายได้จากค่าเช่า และรายได้อื่น เช่น ธุรกิจโรงแรม เข้ามาช่วย

ทางด้าน บริษัท ออริจิ้น พร็อพเพอร์ตี้ (ORI) ซึ่งเคยเป็นดาวรุ่ง หุ้นเคยเทรดด้วย P/E สูงกว่า 20 เท่าในปี 2560 เวลานี้ลดลงมาเหลือเพียง 6 เท่า ผลงานไตรมาส 2/62 กำไรสุทธิ 737 ล้านบาท ลดลง 27% และครึ่งปีลดลงเพียง 3.38% มาอยู่ที่ 1,457 ล้านบาท จากการเร่งสปีดโอนในไตรมาส 1 ก่อนที่มาตรการ LTV ประกาศใช้ตั้งแต่วันที่ 1 เม.ย. 2562 ที่ผ่านมา

“พีระพงศ์ จรูญเอก” ประธานเจ้าหน้าที่บริหาร ORI ให้สัมภาษณ์ว่า ยังคงมั่นใจปีนี้ยอดขายจะเป็นไปตามเป้าหมายที่ 28,000 ล้านบาท และรายได้รวม 19,000 ล้านบาท ณ สิ้นเดือนมิ.ย. มียอดขายรอรับรู้รายได้ (Backlog) มากกว่า 39,000 ล้านบาท จะทยอยรับรู้รายได้ถึงปี 2565 และร่วมมือกับพันธมิตรใหม่สร้างการเติบโตได้อย่างแข็งแกร่งยิ่งขึ้น

“ครึ่งปีหลังจะดีขึ้น บริษัทจะเปิดตัวโครงการใหม่มากกว่า 8 โครงการ มูลค่ากว่า 12,500 ล้านบาท เน้นโครงการที่ตอบโจทย์ความต้องการของลูกค้าอย่างชัดเจน อาทิ การออกแบบเพื่อคนรุ่นใหม่ ส่วนธุรกิจโรงแรมในเดือน พ.ย. นี้จะเริ่มเปิดให้บริการ 2 แห่ง คือ ที่ทองหล่อ จำนวน 303 ห้อง และฮอลิเดย์อินน์ ศรีราชา จำนวน 363 ห้อง เพื่อเพิ่มสัดส่วนรายได้อื่น ๆ ขึ้นมาอยู่ที่ระดับ 15% ในปี 2566 ”

แหล่งเงินทุน บริษัทคาดว่าในเดือนก.ย.และพ.ย. จะออกหุ้นกู้อีกประมาณ 4,000 ล้านบาท แบ่งเป็น 2,500 ล้านบาท เพื่อเพิ่มสภาพคล่องและอีก 1,500 ล้านบาทรีไฟแนนซ์หนี้ที่จะครบกำหนด

เช่นเดียวกับ บริษัท อนันดา ดีเวลลอปเม้นท์ (ANAN) แจ้งว่า เมื่อวันที่ 16 ส.ค.2562 บริษัทได้ออกและเสนอขายหุ้นกู้ 2 ชุด มูลค่ารวม 2,750 ล้านบาทชุดแรก 2,500 ล้านบาท อายุ 2 ปี 1 เดือน 20 วัน อัตราดอกเบี้ย 3.80% ต่อปี เตรียมไว้ในในการลงทุน 1 ปี และอีก 250 ล้านบาท อายุ 3 ปี อัตราดอกเบี้ย 3.95% ต่อปี

ผลงานไตรมาส 2 ที่ออกมาสะท้อนถึงการอ่อนแรงของธุรกิจ ดังนั้นจึงเห็นนักวิเคราะห์ทยอยปรับลดประมาณการกำไรของอสังหาริมทรัพย์ อาทิ บล.ฟินันเซีย ไซรัส ลดเป้าหมายกำไรปกติของบริษัท เอสซี แอสเสท คอร์ปอเรชั่น(SC)ในปี 2562-2563 ลง 12 -13% เป็น 1,730 ล้านบาท ลดลง 3% จากปีที่ผ่านมา และ 1,840 ล้านบาท เพิ่มขึ้น 6% โดยปรับสมมติฐานอัตรากำไรขั้นต้นการขายอสังหาฯลงจากเดิม 33.2% เป็น 31.5% เพื่อสะท้อนที่ต่ำกว่าคาดในไตรมาส 2 และสัดส่วนรายได้จากแนวราบที่เพิ่มขึ้น ส่วนยอดโอนปีนี้คงคาดไว้ที่ 1.6 หมื่นล้านบาท เพิ่มขึ้น 7% บน Backlog ที่รองรับแล้ว 77% ของเป้าบริษัทที่ 1.9 หมื่นล้านบาท ไตรมาส 4 จะดีที่สุดของปี

บริษัทปรับแผนการเปิดโครงการใหม่ปีนี้ลงจากเดิม 13 โครงการ มูลค่า 2.3 หมื่นล้านบาท เป็น 11 โครงการ มูลค่า 2.2 หมื่นล้านบาท พร้อมลดเป้าหมายยอดขายลงจากเดิม 9% เป็น 2 หมื่นล้านบาท ส่วนแผนระยะยาว เดินหน้าเพิ่มพอร์ตรายได้ประจำ ตั้งเป้าเป็นสัดส่วน 25% ของกำไรในปี 2566 ปัจจุบันมีรายได้ค่าเช่า 5% ของรายได้รวม สร้างรายได้ที่สม่ำเสมอ และกระจายความเสี่ยงได้ดีในระยะยาว

” ยังคงแนะนำซื้อหุ้น SC หลังปรับลดราคาเหมาะสมเป็น 3.20 บาท คาดผลตอบแทนปันผลจูงใจ 6% ต่อปี ปัจจุบันราคาหุ้นอยู่ที่ 2.70 บาท ”

คาดว่าธุรกิจอสังหาฯคงจะต้องใช้เวลาในการปรับตัว และรับมือกับกำลังซื้อที่หดตัวลง จากความกังวลเรื่องรายได้ในอนาคต รวมถึงผลกระทบจากเศรษฐกิจ ทำให้ราคาหุ้นมีโอกาสนิ่งๆหรือปรับตัวลงต่อเนื่อง แม้ว่าบริษัทหลายแห่งจะมีเงินปันผลระหว่างกาลที่น่าสนใจก็ตาม เพราะนักลงทุนจะต้องยิงหุ้นให้ถูกเป้าหมาย เวลานี้ไม่ใช่หุ้นอสังหาฯ หรือหากจะซื้อเก็บ ยังคงมีอีกหลายตัวหลายกลุ่มให้เลือกสะสม!!!