HoonSmart.com>> บล.เอเซียพลัส มองนักลงทุนถล่มขายหุ้นกลุ่มโรงไฟฟ้า เหตุหลายตัวราคาแพง ชี้โอกาสเข้าสะสม GUNKUL-EA ราคาต่ำกว่าเป้าหมาย บล.ทิสโก้ แนะขาย GULF ราคาแพงสุดในกลุ่ม หวั่นโครงการไม่มาตามนัดฉุดหุ้นร่วงได้อีก

บล.เอเซียพลัส ออกบทวิเคราะห์หุ้นกลุ่มโรงไฟฟ้า ซึ่งปรับฐานลงแรงเกือบทั้งกลุ่ม เนื่องจากถูกขายทำกำไร หลังจากตลอดปี หุ้นกลุ่มนี้ได้รับความสนใจเป็นพิเศษ ทั้งจากความคาดหวังต่อการเติบโตของกำไร บวกกับการหลบเลี่ยงเข้ามาลงทุนในหุ้น Domestic ที่ไม่ได้รับผลกระทบจากประเด็นสงครามทางการค้า

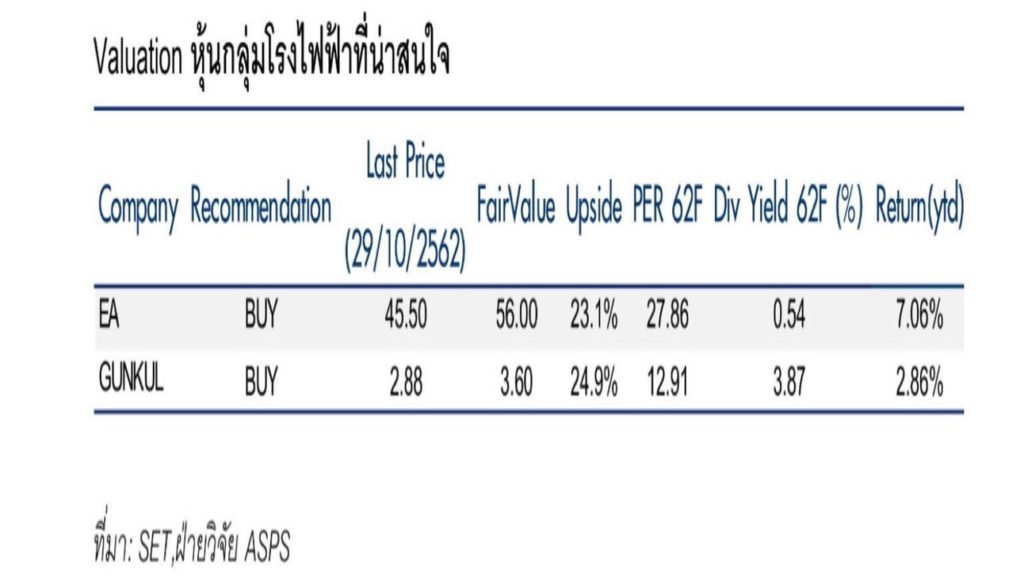

ทั้งนี้ หุ้นโรงไฟฟ้าเกือบทุกบริษัทที่ปรับฐานลงมาแรงมีทั้งหุ้นแพงและหุ้นถูกผสมกันอยู่ โดยเฉพาะหุ้นที่ยังมี Upside สูง แนวโนมกำไรเติบโตได้ดีต่อจากนึ้ อย่าง EA และ GUNKUL ฝ่ายวิจัยฯ ยังเชื่อว่าเป็นโอกาสเข้าสะสมลงทุน และมีโอกาสได้รับเม็ดเงินลงทุนจากหุ้นที่เกินมูลค่าพื้นฐานเข้ามาเสริมอีกแรง

สำหรับหุ้น GUNKUL ราคาเหมาะสม 3.60 บาท โดยปัจจุบันราคาหุ้นมี upside เกือบ 25% ขณะที่ PER ปี 62 และ 63 ต่ำเพียง 13 และ 12 เท่า ตามลำดับ โดยระยะสั้นมีปัจจัยบวก 2 ประเด็น ได้แก่ (1) คาดกำไรสุทธิ 3Q62 จะเติบโตมีนัยฯถึง 94.5% qoq มาอยู่ที่ 850 ล้านบาท หนุนหลักจากกำไรโรงไฟฟ้าพลังลมรวม 170 MW ที่ในปีนี้ได้รับผลบวกจากพายุหลายลูก จึงทำให้แรงลมสูงกว่าปกติเกือบตลอดทั้งไตรมาส (2) GUNKUL กำลังเจรจาซื้อโรงไฟฟ้าโซลาร์เวียดนามที่ COD แล้ว (ราว 60 MW) ซึ่งจะสามารรับรู้รายได้ได้ทันที คาดจะเห็นความชัดเจนในเดือน พ.ย. นี้

ส่วน EA ราคาเหมาะสม 56 บาท ซึ่งจากสถิติ 5 ปีย้อนหลัง พบว่า เดือน พ.ย. ราคาหุ้น EA จะปรับตัวเพิ่มขึ้นสูงถึง 4.19% และให้ผลตอบแทนเป็นบวก 4 ใน 5 ปี ขณะที่ปัจจัยหนุน คาดกำไร 2H62 เติบโตมีนัยฯ จาก 1H62 โดยคาดกำไรสุทธิ 3Q62 เท่ากับ 1.5 พันล้านบาท เติบโต 7.2%qoq ผลจากกำไรปกติที่เพิ่มขึ้น 15.1%qoq จากธุรกิจไฟฟ้าพลังลม (รวม 385 MW) ได้ผลบวกจากฤดูมรสุม และการรับรู้โรงไฟฟ้าลมหนุมานเต็มไตรมาส ขณะที่แนวโน้มกำไรปกติ 4Q62 คาดเติบโตต่อจาก 3Q62 ทำระดับสูงสุดของปี หนุนหลักจากโรงไฟฟ้าโซลาร์จะกลับมาผลิตไฟได้สูงขึ้นตามฤดูกาลหลังหมดฤดูฝน นอกจากนี้ยังได้ผลบวกจากธุรกิจไบโอดีเซลที่คาดทั้งปริมาณและราคาขาย B100 จะเพิ่มขึ้นตามฤดูกาลในช่วงปลายปี

สำหรับราคาหุ้น EA ปรับฐานลงมาแรง 8-9% เบื้องต้น นักวิเคราะห์ได้สอบถามไปยัง EA เชื่อว่าราคาหุ้นที่ลงแรงเกิดจาก 2 ประเด็นได้แก่

(1) ข่าวลือว่าสหกรณ์แท็กซี่ยกเลิกการจองรถยนต์ไฟฟ้าของ EA ทั้ง 3,500 คัน ซึ่งผู้บริหารได้ปฎิเสธข่าวดังกล่าวและยืนยันว่าสหกรณ์ยังจองซื้อ ทั้งนี้ฝ่ายวิจัยไม่ได้รวมธุรกิจขายรถยนต์ไฟฟ้าไว้ในประมาณการอยู่แล้วจึงไม่กระทบต่อ FV ที่ให้ไว้

(2) โรงงานแบตเตอรี่เฟส 1 กำลังการผลิต 1 GWh มีโอกาสเลื่อน COD ราว 1 ไตรมาส จากเดิมที่มีแผน COD ในช่วง 1H63 เนื่องจากปัจจุบันโรงงานอยู่ระหว่างการก่อสร้างในพื้นที่ที่จะทำนิคมฯซึ่งเป็นพื้นที่สีเขียว (พื้นที่เกษตรกรรม) แต่อยู่ระหว่างการขอยื่นเปลี่ยนเป็นพื้นที่สีม่วง (พื้นที่อุตสาหกรรม) โดยต้องได้รับการอนุมัติจาก ครม. ก่อน ซึ่งยังไม่สามารถระบุเวลาได้ชัดเจนว่าเมื่อไหร่

อย่างไรก็ตามหากไม่สามารถเปลี่ยนสีพื้นที่ได้ EA ก็มีแผนย้ายโรงงานมายังนอกพื้นที่นิคมฯซึ่งจะทำให้เกิดความล่าช้าข้างต้น ดังนั้นจึงอาจกระทบต่อประมาณการและ FV อยู่บ้าง (แบตเตอรี่เฟส 1 คิดเป็น FV 7 บาท/หุ้น)

ด้านบล.ทิสโก้ ปรับคำแนะนำขาย GULF มูลค่าที่เหมาะสมอ้างอิง DCF เป็น 113 บาท เนื่องจากเป็นหุ้นโรงไฟฟ้าที่เพิ่มขึ้นสูงสุดในภูมิภาคเพิ่มขึ้น 117% YTD เทียบกับตลาดที่ 4% มีความคาดหวังโครงการต่างๆเกินจริงไปมาก ทำให้เราปรับคำแนะนำลงเป็น “ขาย” มูลค่าที่เหมาะสมอ้างอิง DCF ปรับขึ้นจาก 104 บาทเป็น 113 บาทได้รวมโครงการของมาบตาพุดเฟสที่ 3 และการบริหารทางด่วนไปแล้ว เรามีการปรับประมาณการปี 2563-2564 เพิ่มขึ้นเล็กน้อยจากอัตรากำไรของ Cogen ที่ดีขึ้น

อย่างไรก็ตามด้วยประวัติการบริหารงานที่ดีเชื่อมั่นว่าผู้บริหารจะสามารถทำได้ตามเป้าการเติบโตทั้งโรงไฟฟ้าและโครงสร้างพื้นฐาน แต่อย่างไรก็ตาม ตลาดในปัจจุบันค่อนข้างอิ่มตัว และ GULF เองก็ซื้อขายเกินมูลค่าที่เหมาะสมไปมาก และยังมีหลายโครงการที่ผู้บริหารไม่ได้ยืนยัน แต่หากรวมโครงการเหล่านั้นแล้วราคาก็ยังมีดาวน์ไซด์ถึง 24%

“GULF เป็นหุ้นโรงไฟฟ้าที่แพงที่สุดในกลุ่มที่มี PER ที่ 70 เท่าสำหรับปี 2563 เทียบกับกลุ่มที่ 15 เท่า แม้ว่าเราจะรวมผลประกอบการปี 2564 ที่มีโรงไฟฟ้าครบทั้ง 5GW IPP แล้วก็ยังมี PER ที่สูงถึง 21 เท่า และผลตอบแทนจากเงินปันผลจะเหลือเพียง 0.6% สำหรับปี 2563 เราชอบ RATCH มากกว่าในเชิงโครงสร้างและ IPP เรามอง RATCH เป็นทางเลือกที่ดีกว่าในการลงทุนโครงสร้างพื้นฐานและ IPP เนื่องจากการประเมินมูลค่าที่ถูกกว่า และเงินปันผลที่มีผลตอบแทนดีกว่า ในขณะเดียวกัน BGRIM และ GPSC ล้วนมีการเติบโตที่สูงและมีอัพไซด์จากค่าก๊าซ มีความเสี่ยงเชิงบวกคือ การทำ M&A และโครงการใหม่ๆ”บล.ทิสโก้ ระบุ