โดย…สาธิต บวรสันติสุทธิ์, CFP

โดย…สาธิต บวรสันติสุทธิ์, CFP

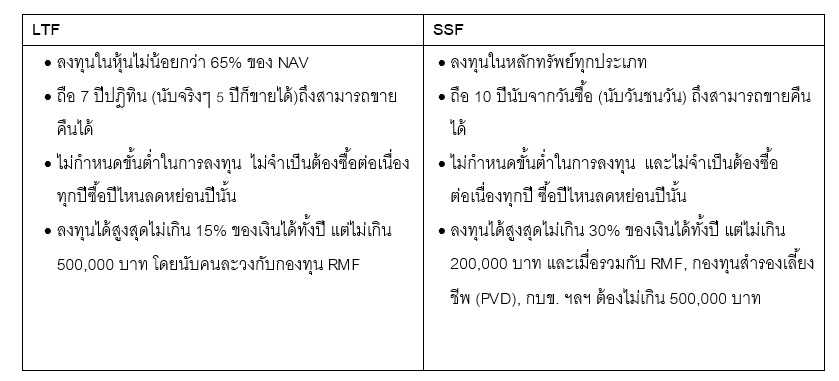

ในที่สุดกองทุน SSF (Super Saving Fund)ที่จะมาแทน LTF ที่จะหมดการใช้สิทธิลดหย่อนภาษีปีนี้เป็นปีสุดท้าย ก็คลอดออกมาแล้ว โดยมีเนื้อหาหลักๆต่างจาก LTF มากมาย เรียกได้ว่า ไม่เหมือนกันเลยก็ได้

สรุปที่เหมือนกัน มีแค่อันเดียว คือ ไม่กำหนดขั้นต่ำในการลงทุน ไม่จำเป็นต้องซื้อต่อเนื่องทุกปีซื้อปีไหนลดหย่อนปีนั้น

ถ้ามองในแง่หลักเกณฑ์ที่ออกมาแล้ว พอจะเดาได้เลยว่า เป้าหมายของรัฐบาลที่ออกมา ก็เพื่อให้ประชาชนมีการออมการลงทุนเพื่อประโยชน์ในการกระตุ้นเศรษฐกิจ แต่ก็ไม่อยากให้สิทธิประโยชน์ทางภาษีโดยเฉพาะกับคนรวยมากเกินไป และเปลี่ยนมาสนับสนุนให้คนรายได้น้อยออมมากขึ้น โดยให้ได้ประโยชน์ทางภาษีเพิ่มขึ้น เพราะ LTF แบบเดิมคนที่สามารถใช้สิทธิลดหย่อนถึง 500,000 บาท ได้ ต้องมีเงินได้ 3.33 ล้านบาทเท่านั้น ถ้าดูจากข้อมูลกรมสรรพากรปี 2557 มีคนที่เงินได้สุทธิเกิน 2 ล้านบาทแค่ 80,000 คนเท่านั้น

แปลว่าคนส่วนใหญ่ที่ซื้อ LTF ไม่ได้ใช้ประโยชน์ตรงเงื่อนไข 500,000 บาทเลย ใช้ได้แค่ 15% ของเงินได้เท่านั้นแต่ไม่ถึง 500,000 บาท แต่กับ SSF เพิ่มเพดานสิทธิประโยชน์ภาษีจาก 15% เป็น 30% แม้จะกำหนดเพดานจำนวนเงินไว้ที่ 200,000 บาท ก็ช่วยให้คนที่มีเงินได้น้อยสามารถออมโดยได้สิทธิลดหย่อนภาษีเพิ่มขึ้น และถ้าเงินได้ทั้งปีไม่เกิน 6.67 แสนบาท หรือ 55,555 บาท/เดือนจะได้สิทธิภาษีเพิ่มขึ้นเท่าตัวเลย

นอกจากนี้ ด้วยเงื่อนไข LTF เดิมต้องลงทุนในหุ้นไม่น้อยกว่า 65% ของ NAV หุ้นขึ้น หุ้นลง ก็ต้องถือหุ้น ตลาดดี ตลาดแย่ ก็ต้องถือหุ้น สับเปลี่ยนการลงทุนตามภาวะตลาดก็ไม่ได้ กระจายความเสี่ยงการลงทุนก็ไม่ได้ คิดไปก็เหมือนกับกองทุน Trigger fund ที่ล็อคนโยบายการลงทุนต้องลงทุนในหุ้นไม่น้อยกว่า 65% ของ NAV แถมยังล็อคระยะเวลาลงทุนห้ามขายคืนด้วยโดยทั่วไปล็อคไว้ 1 ปี แต่ LTF หนักกว่าล็อคไว้ 7 ปีปฏิทิน ทำให้หลายคนอยากซื้อ LTF แต่ไม่กล้าลงทุนในหุ้น หรือ อยากลงทุนในหุ้น แต่กลัวการถูกล็อคด้วยนโยบายการลงทุนและระยะเวลาการลงทุน ก็เลยไม่ลงทุน เสียโอกาสของการได้สิทธิประโยชน์ทางภาษีที่ดีๆไป

ด้วยหลักเกณฑ์ SSF ที่นโยบายการลงทุนยืดหยุ่นมาก คือจะลงทุนในอะไรก็ได้ ก็จะช่วยปลดล็อคเงื่อนไขความกลัวตรงจุดนี้ น่าจะช่วยให้หลายคนหันมามอง SSF กันมากขึ้น ถ้าจะให้ดีกว่านี้ น่าจะมีกฎเกณฑ์ให้สับเปลี่ยนกองทุนระหว่าง SSF ด้วยกันได้โดยไม่ถือว่าผิดเงื่อนไขเหมือน RMF จะทำให้กองทุน SSF น่าสนใจมากยิ่งขึ้น

อีกเรื่องที่เป็นประเด็นคุยกัน ก็คือ ระยะเวลาการลงทุนกองทุน SSF กำหนดไว้ยาวถึง 10 ปีนับวันชนวัน ยาวกว่า LTF ที่กำหนด 7 ปีปฎิทินนับจริงๆ 5 ปีก็ขายได้ หลายคนก็บอกเป็นอุปสรรคให้คนไม่ลงทุนใน SSF เพราะต้องถือยาว ก็จริงนะ แต่ด้วยเงื่อนไขการลงทุนที่ลงทุนในอะไรก็ได้ และถ้ารัฐบาลอนุญาตให้สับเปลี่ยนกองทุน SSF ได้ ก็จะช่วยบรรเทาความกังวลเรื่องนี้ไปได้ และการลงทุนโดยเฉพาะในหุ้น ควรเป็นการลงทุนระยะยาว จึงสามารถกระจายความเสี่ยงการลงทุนได้ดี

ส่วนเรื่องที่หลายคนกังวลว่าอาจจะทำให้ตลาดหุ้นตกลงนั้น ผมมองต่างนะ คิดว่าไม่น่าจะมีผลอะไรกับตลาดหุ้นมากอย่างที่กลัวกัน เพราะ

คนที่ลงทุนใน LTF เดิม แบ่งง่ายๆ น่าจะเป็น 2 กลุ่มใหญ่ คือ

• กลุ่มที่ลงทุนแล้วถือยาว กลุ่มนี้ไม่ได้สนใจตลาดจะขึ้นหรือลงมากเท่าไหร่ อาจสนใจก็แค่ตอนซื้อ เมื่อไหร่ตลาดลงเยอะๆ กลุ่มนี้จะซื้อเยอะๆเช่นกัน เรียกได้ว่าเป็นพวก “ชาวสวน” กลุ่มนี้คือกลุ่มที่เติมเงินใน LTF เรื่อยๆทุกๆปี

• กลุ่มที่ลงทุนแบบสั้นๆ ใช้เงื่อนไขทางภาษีเรื่องระยะเวลาการลงทุนอย่างเต็มที่ คือ เมื่อถือครบตามเงื่อนไขก็ขายคืน แล้วซื้อใหม่ คล้ายๆกับการ rollover เงินฝากที่ครบกำหนด กลุ่มนี้ไม่ได้ทำให้เงินลงทุนในหุ้นเพิ่มขึ้นเลย เพราะเงินลงทุนเท่าเดิม ผิดวัตถุประสงค์ของการจัดตั้ง LTF ตั้งแต่เริ่มที่ต้องการส่งเสริมให้ตลาดหุ้นไทยแข็งแรง โดยส่งเสริมนักลงทุนสถาบันอย่างกองทุนรวม และให้คนไทยออมเงินระยะยาว

ถามว่าใน 2 กลุ่มนี้ กลุ่มไหนเยอะกว่ากัน ผมก็ไม่รู้ แต่คิดว่าขนาดของทั้ง 2 กลุ่มไม่น่าจะต่างกันมาก แต่ด้วยเงื่อนไขการลงทุนของ SSF ที่ต้องถือ 10ปีและให้ลงทุนได้แค่ 5 ปี (2563 -2567) ก็เป็นการตัดกลุ่มที่ชอบ rollover ออกไปโดยอัตโนมัติ แต่ด้วยนโยบายการลงทุนที่ยืดหยุ่น ก็น่าจะช่วยดึงคนอีกกลุ่มที่กลัวการถูกล็อคเรื่องนโยบายการลงทุนแบบ LTF เดิมเข้ามาเติมแทน แถมด้วยการให้สิทธิในการลดหย่อนเพิ่มขึ้นจาก 15% เป็น 30% ก็น่าจะเป็นตัวที่ช่วยดึงเงินลงทุนอีกส่วนหนึ่งเช่นกัน

อ่านประกอบ

ครม.เคาะกองทุน SSF แทน LTF ถือ 10 ปี เพิ่มลดหย่อน RMF เป็น 30%

บลจ.บัวหลวงแนะลงทุน LTF-RMF ไม่ต้องรอสิ้นปีสร้างผลตอบแทนระยะยาว